Wandelanleihen erklärt

Wenn Sie Ihr erstes Unternehmen gründen, kann es wirklich überwältigend sein, sich mit Aktien, Vorzugsaktien, Optionen, Wandelanleihen und anderen Finanzierungsinstrumenten vertraut zu machen.

Wenn Sie ein Startup im Technologiebereich in der Frühphase sind und nach Geld suchen, um Ihr Unternehmen auszubauen, lautet der offizielle Begriff Kapitalbeschaffung, das am häufigsten empfohlene Instrument zur Mittelbeschaffung ist ein Wandelanleihe. Um jedoch zu verstehen, wie diese funktionieren, müssen wir zunächst verstehen, wie Eigenkapital (oder Aktie) funktioniert.

Hinweis: Wenn Sie wissen, was eine Aktie ist, fahren Sie mit dem Abschnitt Was ist eine Wandelanleihe fort.

Was ist eine Aktie?

Sie sind wahrscheinlich mit dem Begriff vertraut 'Aktie. ' Eine Aktie steht für das Unternehmenseigentum, und sie wird in Teilen verteilt, um den Anteil des Unternehmens an den einzelnen Eigentümern widerzuspiegeln. Jeder Eigentümer, oder Aktionär, erhält eine bestimmte Anzahl von Aktien.

Die Anzahl der Aktien, die eine natürliche oder juristische Person an dem Unternehmen besitzt, geteilt durch die Gesamtzahl der ausgegebenen Aktien, spiegelt den prozentualen Anteil dieser Person an dem Unternehmen wider.

Das Eigentum an dem Unternehmen wird oft mit einer Barinvestition erworben, es kann aber auch durch andere Formen des Wertbeitrags erworben werden, z. B. durch Ihre harte Arbeit. Der Beteiligungsanteil bestimmt in der Regel den Anspruch der Aktionäre auf die ausgeschütteten Gewinne des Unternehmens (der verwendete Begriff ist Dividenden) und das Stimmrecht bei bestimmten wichtigen Unternehmensentscheidungen.

Lassen Sie uns ein Beispiel nennen... Slidebean.

Nehmen wir an, Slidebean hat zwei Gründer, die das Konzept gemeinsam entwickelt haben und beide ihre gesamte berufliche Zeit darauf verwendet haben, dieses Geschäft weiterzuentwickeln, sodass sie gleichberechtigte Partner sein werden.

Also Walter und Jesse Integrieren Slidebean. Startups werden in der Regel mit rund 1.000.000 Aktien gegründet. Warum so viele? Weil es kompliziert ist, eine Aktie in zwei Hälften zu zerlegen. Wir werden in einer Minute dazu kommen.

Jeder der Gründer besitzt also 500.000 Aktien, was 50% der Gesamtzahl von 1.000.000 entspricht. Die meisten Startups sind C-Unternehmen in Delaware, sie sind es einfach, weil es sich um die Rechtsform handelt, die Anlegern am besten vertraut ist. Sie ist einfach einzurichten, einfach zu verwalten und steuerfreundlich.

Eine Preisrunde: Geld für Aktien sammeln

Der „traditionelle“ Ansatz zur Kapitalbeschaffung besteht in einer sogenannten „Preisrunde“, d. h. einer Runde, in der sich sowohl die Gründer als auch der Investor auf eine genaue Bewertung des Unternehmens einigen können, sodass der Investor Aktien des Unternehmens erhält.

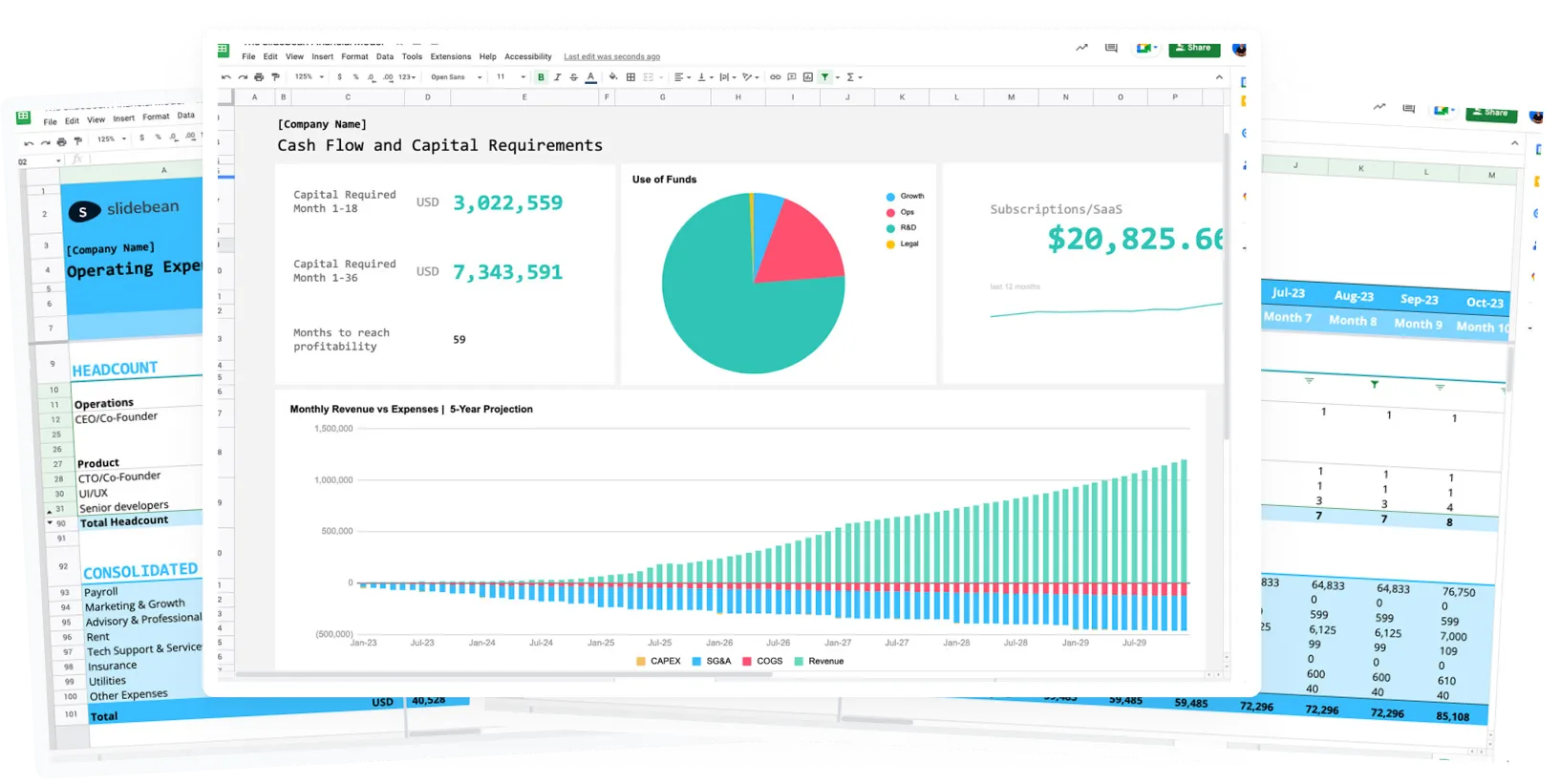

Nehmen wir an, Slidebean nimmt den Betrieb auf und der Verkauf läuft sehr gut. Sie verkaufen 10.000$ pro Monat und die Abonnements wachsen schnell, also beschließen sie, Geld zu sammeln. Sie berechnen eine schöne runde Zahl von beispielsweise 500.000$ an Investitionen, die sie aufbringen müssen, um ihr Geschäft zu beschleunigen, also suchen sie nach einem Investor. Denken Sie daran, dass Unternehmen selten Geld einsammeln, ohne Erfolg zu haben. Wir haben ein ganzes Video darüber gedreht. Schau es dir an.

Also, wie viele Aktien bieten sie einem Investor gegen 500.000$ an? Diese Frage bezieht sich auf Unternehmensbewertung. Wie viel ist das Geschäft wert?

Wenn Walter und Jesse eine Autowaschanlage anstelle von Slidebean besäßen, würde ihr Wert anhand eines Multiplikators ihres Umsatzes oder Gewinns berechnet werden (wirklich, ihrer EBITDA, aber wer hat Zeit, das zu erklären). Wenn Walter und Jesse 10.000$ pro Monat oder 120.000$ pro Jahr verdienen, könnte ein traditionelles Unternehmen vielleicht das 1- oder 2-fache dessen wert sein, je nachdem, wie profitabel sie sind.

Dies bedeutet, dass ein Investor buchstäblich das gesamte Unternehmen für etwa 250.000 USD kaufen könnte (ohne den Wert des Grundstücks oder des Gebäudes).

Tech-Startups sind jedoch anders. Tech-Startups könnten ein enormes Skalenpotenzial und fantastische Margen haben. Daher ist es äußerst schwierig zu messen, wie groß und schnell sie an Umsatz und Wert wachsen können.

Ein Softwareprodukt oder eine App kann beispielsweise realistischerweise Millionen von Kunden auf der ganzen Welt mit minimalem Personalaufwand bedienen. Denken Sie an Uber, die in ihrer ersten Runde 500.000$ gesammelt haben und jetzt, naja, fast 80 Milliarden $ an Dollar wert sind. Sie mussten beispielsweise keine Milliarden von Dollar in den Kauf einer Fahrzeugflotte investieren.

Der Wert eines Startups hängt also nicht direkt von seinem aktuellen Vermögen oder Umsatz ab, sondern von seinem Aufwärtspotenzial, seiner Fähigkeit, Innovationen zu entwickeln und diese Innovationen in Werte umzuwandeln. Einige Variablen, die hier berücksichtigt werden müssen, sind:

- Die adressierbare Marktgröße, wie viele Kunden das Unternehmen bedienen muss und wie viel wären sie bereit, für Ihr Angebot zu zahlen.

- Die Technologievariable, gibt es eine einzigartige Technologie, die sonst niemand hat oder die einen Prozess drastisch optimiert?

- Mögliche Margen, wie viel kostet es mich, einen weiteren Kunden zu bedienen? Als Instagram 300 Millionen Nutzer hatte, waren es nur 13 Mitarbeiter.

All diese Zahlen sind jedoch Variablen und Schätzungen, und niemand weiß es genau. Auf der Grundlage dieser Daten und einiger glaubwürdiger erster Ergebnisse wird die Bewertung eines Startups jedoch davon bestimmt, wie viel Potenzial ein Investor in dem Unternehmen sieht, wie riskant es ist und wie viel Aufwärtspotenzial er als Gegenleistung dafür erwartet, dass er sein Geld riskiert, genau wie bei einer Wette.

Testen Sie Slidebean

Heutzutage würde eine durchschnittliche Bewertung im Silicon Valley für ein Technologieunternehmen wie unser theoretisches Slidebean einer Bewertung von 4.000.000$ vor Geldeingang entsprechen. Nochmals, vorausgesetzt, es handelt sich um ein Geschäft mit hohem Umfang und hohen Margen, nicht um die Autowaschanlage.

Lesen Sie dazu: So schätzen Sie Ihr Startup

Wenn Gus, unser Investor, diese Bedingungen akzeptiert, würde er einen Teil dieses Geschäfts im Wert von 500.000$ kaufen. Einfache Berechnungen sagen uns, dass, wenn das gesamte Unternehmen 4.000.000$ wert ist, 500.000$ etwa 11% davon ausmachen würden. Lassen Sie uns tiefer graben:

Denken Sie daran, dass Walter und Jesse beide 500.000 Anteile an diesem Unternehmen haben. Normalerweise übertragen oder verkaufen die ursprünglichen Aktionäre ihre Aktien nicht. Was passieren wird, ist, dass das Unternehmen neue Aktien ausgeben zu Gus. Bei Unternehmen wechseln Aktien selten den Besitzer, es sei denn, das Unternehmen wird verkauft. Im Gegenteil, Unternehmen geben häufig neue Aktien aus, die verdünnt der prozentuale Anteil der ursprünglichen Aktionäre.

In der einfachsten Form würden Walter und Jesse, wenn sie jeweils eine Aktie hätten, 50% eines Unternehmens mit 2 Aktien besitzen. Wenn das Unternehmen eine neue Aktie an Gus ausgibt, dann hält immer noch jeder eine Aktie, aber das sind nicht mehr 50% des Unternehmens, sondern 33% davon.

In diesem Fall wird Slidebean, damit die Rechnung funktioniert, 125.000 neue Aktien an Gus ausgeben. Wenn das Unternehmen dies tut, wird es nicht mehr 1.000.000 Aktien haben, sondern 1.125.000 Aktien.

Walter und Jesse werden weiterhin jeweils 500.000 Aktien haben, aber sie repräsentieren nicht mehr 50% des Geschäfts, sondern 44,4%. Die neuen 125.000, die an Gus ausgegeben wurden, machen nun 11,11% des Unternehmens aus. Die Bewertung von Slidebean nach der Börsennotierung liegt jetzt bei 4.500.000$.

Aus diesem Grund hatten wir anfangs 1.000.000 Aktien, sodass wir keine Bruchteile von Aktien haben. Wäre das Unternehmen beispielsweise mit nur 100 Aktien gegründet worden; 50 für Walter und 50 für Jesse... dann hätte es 12 oder 13 Aktien an Gus ausgeben müssen, also müssten wir auf- oder abrunden.

Das mag jetzt wertlos sein, aber eine Beteiligung von 0,01% an einem Unternehmen wie Uber hat heute einen Wert von etwa 8 Millionen US-Dollar.

Nun, die Herausforderung bei der Geldbeschaffung auf diese Weise, einer Preisrunde, besteht darin, dass es eine Menge Dinge zu klären gibt, zum Beispiel

- Wie viele Stimmen erhält jede Aktie bei bestimmten Entscheidungen? Normalerweise erhalten Sie eine Stimme pro Aktie, aber Anleger wünschen sich oft mehr Kontrolle über bestimmte Entscheidungen, da sie eine Minderheitsbeteiligung haben.

- Wenn das Unternehmen in Konkurs geht und Vermögenswerte liquidieren muss, werden die Anleger dann zuerst bezahlt?

- Wie sieht der Verwaltungsrat aus? Anleger werden auch einen Sitz kontrollieren wollen und sich davor schützen wollen, aus dem Verwaltungsrat entfernt zu werden.

All diese Entscheidungen erfordern Verhandlungen, Anwälte und schriftliche Unterschriften, und sie können dazu führen, dass der Prozess ab der mündlichen „Investitionszusage“ sechs Monate oder länger dauern kann. Da die meisten frühen Unternehmen keine sechs Monate Zeit haben, entscheiden sie sich oft für eine Wandelanleihe.

Was ist eine Wandelanleihe?

Eine Wandelanleihe ist ein Instrument, das das Bewertungsgespräch verzögert und es dem Unternehmen und dem Anleger ermöglicht, sich vernünftigerweise darauf zu einigen, die Investition viel schneller, mit weniger Verhandlungen und komplizierten und kostspieligen Rechtsverfahren abzuschließen.

Eine Wandelanleihe ist wie ein Darlehen, aber anstatt einen Vermögenswert wie ein Haus als Sicherheit zu verwenden, ist die Unternehmensaktie die Sicherheit bei einer Bewertung für das Unternehmen, über die in Zukunft entschieden wird. Das bedeutet natürlich, dass der Anleger auch an das Unternehmen glauben muss, um zu investieren, denn es ist die Absicht des Anlegers, seine Schuldverschreibung in Aktien umzuwandeln.

Wie ich bereits sagte, ist die Definition einer Unternehmensbewertung schwierig. Zu viele unsichere Variablen, zu wenig Daten... bei einer Wandelanleihe sagt der Anleger also: Ich gebe Ihnen das Geld, damit Sie jetzt wachsen können. In etwa einem Jahr sollten wir über die Daten verfügen, die eine preislich festgelegte, traditionelle Finanzierungsrunde stützen. Meine Investition wird dann umgerechnet. Dabei wird eine Formel verwendet, die auf der Bewertung und den Konditionen basiert, die das Unternehmen und die Anleger für eine solche zukünftige Preisrunde definieren.

Wandelanleihen enthalten einige Begriffe, die schwer zu verstehen sind. Wir werden sie daher anhand von Beispielen erläutern.

Szenario A der Wandelanleihe

A) Walter und Jesse nehmen das Geld von ihrem ersten Investor, Gus, auf einer Wandelanleihe entgegen. Mit dem Geld, das sie erwartungsgemäß wachsen, sieht ihr Geschäft sehr gesund und vielversprechend aus. Ein Jahr später gelingt es ihnen, einen neuen Investor, Madrigal, zu gewinnen, der bereit ist, 1.000.000$ in eine Preisrunde zu investieren, bei der das Unternehmen mit 5.000.000$ bewertet wird.

Wenn diese neue Investition getätigt wird, wird die Wandelanleihe ausgelöst. Um Gus dafür zu entschädigen, dass er schon früh an dieses Unternehmen geglaubt hat, haben Schuldverschreibungen einen Zinssatz, und ein Rabatt. Die Zinsen betragen normalerweise 5%-6% und der Rabatt beträgt 10-25%. Das ist ein Abschlag auf die vom neuen Investor festgelegte Bewertung.

Auch in diesem Fall hat Gus 1 Jahr vor Madrigals Runde investiert, sodass er etwa 25.000$ an Zinsen verdient hat. Wenn der Tag kommt, rechnet Gus 525.000$ zu 4.000.000$ um, anstatt der Bewertung von 5 Mio. $, die Madrigal erhalten hat (das ist der Rabatt von 20%).

Madrigal investiert dann ihre 1.000.000$ in die Bewertung von 5.000.000 Millionen $.

Wandelanleihe — Szenario B

B) Schauen wir uns ein anderes Szenario an, in dem das Unternehmen enorm schnell wächst. In ein paar Jahren findet Slidebean einen neuen Investor, der das Unternehmen auf 50.000.000$ schätzt.

Selbst mit dem Rabatt von 20% liegt die Bewertung von Gus zum Umtausch bei 40.000.000$, sodass seine ursprüngliche Investition von 500.000$ weniger als 1,5% des Unternehmens ausmachen würde. Der von Gus eingegangene Kompromiss zwischen Risiko und Vorteil wurde durch diese Investition in Slidebean nicht fair kompensiert.

Aus diesem Grund haben Notizen eine Bewertung Mütze. Eine Obergrenze ist die maximale Bewertung, zu der die Schuldverschreibung umgerechnet wird.

Nehmen wir an, die Obergrenze lag in diesem Fall bei 7 Mio. $. Was also passieren würde, ist, dass die neuen Investoren zwar in das Unternehmen investieren und es mit 50.000.000$ bewerten, Gus aber seine Banknote an der Cap einlöst, was zu einer ~6-fachen Rendite von Gus' Investition auf Papier führt. Gar nicht schlecht...

Derselbe Mechanismus würde übrigens bei einer Übernahme des Unternehmens gelten. Die Wandelanleihen würden ihre Umwandlung auslösen, um am Verkauf des Unternehmens teilzunehmen.

Szenario C der Wandelanleihe

C) Schauen wir uns ein drittes Szenario an, das weniger häufig diskutiert wird: Was ist, wenn das Unternehmen nicht wächst? Wenn das Unternehmen in Zukunft keine weitere Finanzierungsrunde aufnehmen kann, weil es nicht erfolgreich war und daher keine neuen Investoren gewinnen konnte, dann können die Inhaber der Wandelanleihe in diesem Fall am Fälligkeitstag ihre Schuldverschreibungen und Zinsen zum Bewertung Mütze oder fordern Sie eine Rückzahlung an.

Jetzt werden Anleger wahrscheinlich nur dann eine Rückzahlung einer Wandelanleihe beantragen, wenn sich das Unternehmen dies leisten kann. Und vielleicht glauben sie, dass die Umtausch zur Kapitalisierung eine zu teure Bewertung für das Unternehmen zu diesem Zeitpunkt ist.

Wenn das Unternehmen es sich nicht leisten kann und die Investoren die Schuldverschreibungen ausführen, muss das Startup wahrscheinlich Insolvenz anmelden. Sie werden auch ihr gesamtes (oder den größten Teil) ihres Geldes verlieren, da das Unternehmen nicht über das Vermögen verfügt, um die Schuldverschreibungen zu bezahlen.

Wenn wir dasselbe Beispiel für 500.000$ verwenden, konnten Walter und Jesse vielleicht kein passendes Produkt für den Markt finden, aber sie erzielen immer noch, sagen wir, 500.000 $/Jahr an Umsatz. In diesen Fällen vereinbaren das Unternehmen und die Anleger der Wandelanleihe einen der folgenden Punkte:

i) das Fälligkeitsdatum der Schuldverschreibungen verlängern und weiterhin Zinsen anhäufen. Dies gibt dem Startup Zeit und die Chance, das Wachstum zu beschleunigen und eine neue Finanzierungsrunde zu gewinnen, oder

ii) einen Rückzahlungsplan festlegen, in dem das Unternehmen die Schuldverschreibungen über einen vordefinierten Zeitraum und in mehreren Raten zahlt, anstatt sie am Fälligkeitstag auf einmal zurückzuzahlen.

Die Zusammenfassung einer Wandelanleihe ist also eine Investition mit Zinssatz, Obergrenze und Abschlag. Die Notiz wird ausgelöst oder ausgeführt,

- Idealerweise in einer neuen Finanzierungsrunde.

- Ideal auch, wenn das Unternehmen übernommen wird.

- Andernfalls zu einem vordefinierten Stichtag oder Fälligkeitsdatum, oft 18 oder 24 Monate nach der ursprünglichen Investition. Zu diesem Zeitpunkt können Anleger eine Verlängerung der Schuldverschreibung aushandeln, sie können sie zum Cap umwandeln oder sie können erneut eine Rückzahlung beantragen, sofern sich das Unternehmen diese leisten kann.

SAFE gegen konvertierbare Schuldverschreibung

Jetzt haben YCombinator und 500 Startups beide Dokumente entworfen, die von Wandelanleihen inspiriert sind, aber noch einfacher auszuführen sind (das heißt, noch schneller, um das Geld von den Anlegern zu bekommen). Und kostenlos.

KISS-A (Keep it simple security) und SAFE (Simple Agreement for Future Equity) sind vereinfachte Vorlagen für Wandelanleihen, mit denen Sie Geld sammeln und Anwaltskosten vermeiden können. Beide funktionieren wie eine Wandelanleihe, reduzieren aber einen Großteil der Formalitäten.

Die Terminologie ist dieselbe, die wir bereits besprochen haben, sodass Sie inzwischen kein Problem damit haben sollten, zu verstehen, was diese bedeuten. VONSie können es auf unserer Slidebean-Seite herunterladen., und in der Wissensdatenbank finden Sie weitere Informationen zum Ausfüllen.

Wandelanleihen erklärt

Wenn Sie Ihr erstes Unternehmen gründen, kann es wirklich überwältigend sein, sich mit Aktien, Vorzugsaktien, Optionen, Wandelanleihen und anderen Finanzierungsinstrumenten vertraut zu machen.

Wenn Sie ein Startup im Technologiebereich in der Frühphase sind und nach Geld suchen, um Ihr Unternehmen auszubauen, lautet der offizielle Begriff Kapitalbeschaffung, das am häufigsten empfohlene Instrument zur Mittelbeschaffung ist ein Wandelanleihe. Um jedoch zu verstehen, wie diese funktionieren, müssen wir zunächst verstehen, wie Eigenkapital (oder Aktie) funktioniert.

Hinweis: Wenn Sie wissen, was eine Aktie ist, fahren Sie mit dem Abschnitt Was ist eine Wandelanleihe fort.

Was ist eine Aktie?

Sie sind wahrscheinlich mit dem Begriff vertraut 'Aktie. ' Eine Aktie steht für das Unternehmenseigentum, und sie wird in Teilen verteilt, um den Anteil des Unternehmens an den einzelnen Eigentümern widerzuspiegeln. Jeder Eigentümer, oder Aktionär, erhält eine bestimmte Anzahl von Aktien.

Die Anzahl der Aktien, die eine natürliche oder juristische Person an dem Unternehmen besitzt, geteilt durch die Gesamtzahl der ausgegebenen Aktien, spiegelt den prozentualen Anteil dieser Person an dem Unternehmen wider.

Das Eigentum an dem Unternehmen wird oft mit einer Barinvestition erworben, es kann aber auch durch andere Formen des Wertbeitrags erworben werden, z. B. durch Ihre harte Arbeit. Der Beteiligungsanteil bestimmt in der Regel den Anspruch der Aktionäre auf die ausgeschütteten Gewinne des Unternehmens (der verwendete Begriff ist Dividenden) und das Stimmrecht bei bestimmten wichtigen Unternehmensentscheidungen.

Lassen Sie uns ein Beispiel nennen... Slidebean.

Nehmen wir an, Slidebean hat zwei Gründer, die das Konzept gemeinsam entwickelt haben und beide ihre gesamte berufliche Zeit darauf verwendet haben, dieses Geschäft weiterzuentwickeln, sodass sie gleichberechtigte Partner sein werden.

Also Walter und Jesse Integrieren Slidebean. Startups werden in der Regel mit rund 1.000.000 Aktien gegründet. Warum so viele? Weil es kompliziert ist, eine Aktie in zwei Hälften zu zerlegen. Wir werden in einer Minute dazu kommen.

Jeder der Gründer besitzt also 500.000 Aktien, was 50% der Gesamtzahl von 1.000.000 entspricht. Die meisten Startups sind C-Unternehmen in Delaware, sie sind es einfach, weil es sich um die Rechtsform handelt, die Anlegern am besten vertraut ist. Sie ist einfach einzurichten, einfach zu verwalten und steuerfreundlich.

Eine Preisrunde: Geld für Aktien sammeln

Der „traditionelle“ Ansatz zur Kapitalbeschaffung besteht in einer sogenannten „Preisrunde“, d. h. einer Runde, in der sich sowohl die Gründer als auch der Investor auf eine genaue Bewertung des Unternehmens einigen können, sodass der Investor Aktien des Unternehmens erhält.

Nehmen wir an, Slidebean nimmt den Betrieb auf und der Verkauf läuft sehr gut. Sie verkaufen 10.000$ pro Monat und die Abonnements wachsen schnell, also beschließen sie, Geld zu sammeln. Sie berechnen eine schöne runde Zahl von beispielsweise 500.000$ an Investitionen, die sie aufbringen müssen, um ihr Geschäft zu beschleunigen, also suchen sie nach einem Investor. Denken Sie daran, dass Unternehmen selten Geld einsammeln, ohne Erfolg zu haben. Wir haben ein ganzes Video darüber gedreht. Schau es dir an.

Also, wie viele Aktien bieten sie einem Investor gegen 500.000$ an? Diese Frage bezieht sich auf Unternehmensbewertung. Wie viel ist das Geschäft wert?

Wenn Walter und Jesse eine Autowaschanlage anstelle von Slidebean besäßen, würde ihr Wert anhand eines Multiplikators ihres Umsatzes oder Gewinns berechnet werden (wirklich, ihrer EBITDA, aber wer hat Zeit, das zu erklären). Wenn Walter und Jesse 10.000$ pro Monat oder 120.000$ pro Jahr verdienen, könnte ein traditionelles Unternehmen vielleicht das 1- oder 2-fache dessen wert sein, je nachdem, wie profitabel sie sind.

Dies bedeutet, dass ein Investor buchstäblich das gesamte Unternehmen für etwa 250.000 USD kaufen könnte (ohne den Wert des Grundstücks oder des Gebäudes).

Tech-Startups sind jedoch anders. Tech-Startups könnten ein enormes Skalenpotenzial und fantastische Margen haben. Daher ist es äußerst schwierig zu messen, wie groß und schnell sie an Umsatz und Wert wachsen können.

Ein Softwareprodukt oder eine App kann beispielsweise realistischerweise Millionen von Kunden auf der ganzen Welt mit minimalem Personalaufwand bedienen. Denken Sie an Uber, die in ihrer ersten Runde 500.000$ gesammelt haben und jetzt, naja, fast 80 Milliarden $ an Dollar wert sind. Sie mussten beispielsweise keine Milliarden von Dollar in den Kauf einer Fahrzeugflotte investieren.

Der Wert eines Startups hängt also nicht direkt von seinem aktuellen Vermögen oder Umsatz ab, sondern von seinem Aufwärtspotenzial, seiner Fähigkeit, Innovationen zu entwickeln und diese Innovationen in Werte umzuwandeln. Einige Variablen, die hier berücksichtigt werden müssen, sind:

- Die adressierbare Marktgröße, wie viele Kunden das Unternehmen bedienen muss und wie viel wären sie bereit, für Ihr Angebot zu zahlen.

- Die Technologievariable, gibt es eine einzigartige Technologie, die sonst niemand hat oder die einen Prozess drastisch optimiert?

- Mögliche Margen, wie viel kostet es mich, einen weiteren Kunden zu bedienen? Als Instagram 300 Millionen Nutzer hatte, waren es nur 13 Mitarbeiter.

All diese Zahlen sind jedoch Variablen und Schätzungen, und niemand weiß es genau. Auf der Grundlage dieser Daten und einiger glaubwürdiger erster Ergebnisse wird die Bewertung eines Startups jedoch davon bestimmt, wie viel Potenzial ein Investor in dem Unternehmen sieht, wie riskant es ist und wie viel Aufwärtspotenzial er als Gegenleistung dafür erwartet, dass er sein Geld riskiert, genau wie bei einer Wette.

Testen Sie Slidebean

Heutzutage würde eine durchschnittliche Bewertung im Silicon Valley für ein Technologieunternehmen wie unser theoretisches Slidebean einer Bewertung von 4.000.000$ vor Geldeingang entsprechen. Nochmals, vorausgesetzt, es handelt sich um ein Geschäft mit hohem Umfang und hohen Margen, nicht um die Autowaschanlage.

Lesen Sie dazu: So schätzen Sie Ihr Startup

Wenn Gus, unser Investor, diese Bedingungen akzeptiert, würde er einen Teil dieses Geschäfts im Wert von 500.000$ kaufen. Einfache Berechnungen sagen uns, dass, wenn das gesamte Unternehmen 4.000.000$ wert ist, 500.000$ etwa 11% davon ausmachen würden. Lassen Sie uns tiefer graben:

Denken Sie daran, dass Walter und Jesse beide 500.000 Anteile an diesem Unternehmen haben. Normalerweise übertragen oder verkaufen die ursprünglichen Aktionäre ihre Aktien nicht. Was passieren wird, ist, dass das Unternehmen neue Aktien ausgeben zu Gus. Bei Unternehmen wechseln Aktien selten den Besitzer, es sei denn, das Unternehmen wird verkauft. Im Gegenteil, Unternehmen geben häufig neue Aktien aus, die verdünnt der prozentuale Anteil der ursprünglichen Aktionäre.

In der einfachsten Form würden Walter und Jesse, wenn sie jeweils eine Aktie hätten, 50% eines Unternehmens mit 2 Aktien besitzen. Wenn das Unternehmen eine neue Aktie an Gus ausgibt, dann hält immer noch jeder eine Aktie, aber das sind nicht mehr 50% des Unternehmens, sondern 33% davon.

In diesem Fall wird Slidebean, damit die Rechnung funktioniert, 125.000 neue Aktien an Gus ausgeben. Wenn das Unternehmen dies tut, wird es nicht mehr 1.000.000 Aktien haben, sondern 1.125.000 Aktien.

Walter und Jesse werden weiterhin jeweils 500.000 Aktien haben, aber sie repräsentieren nicht mehr 50% des Geschäfts, sondern 44,4%. Die neuen 125.000, die an Gus ausgegeben wurden, machen nun 11,11% des Unternehmens aus. Die Bewertung von Slidebean nach der Börsennotierung liegt jetzt bei 4.500.000$.

Aus diesem Grund hatten wir anfangs 1.000.000 Aktien, sodass wir keine Bruchteile von Aktien haben. Wäre das Unternehmen beispielsweise mit nur 100 Aktien gegründet worden; 50 für Walter und 50 für Jesse... dann hätte es 12 oder 13 Aktien an Gus ausgeben müssen, also müssten wir auf- oder abrunden.

Das mag jetzt wertlos sein, aber eine Beteiligung von 0,01% an einem Unternehmen wie Uber hat heute einen Wert von etwa 8 Millionen US-Dollar.

Nun, die Herausforderung bei der Geldbeschaffung auf diese Weise, einer Preisrunde, besteht darin, dass es eine Menge Dinge zu klären gibt, zum Beispiel

- Wie viele Stimmen erhält jede Aktie bei bestimmten Entscheidungen? Normalerweise erhalten Sie eine Stimme pro Aktie, aber Anleger wünschen sich oft mehr Kontrolle über bestimmte Entscheidungen, da sie eine Minderheitsbeteiligung haben.

- Wenn das Unternehmen in Konkurs geht und Vermögenswerte liquidieren muss, werden die Anleger dann zuerst bezahlt?

- Wie sieht der Verwaltungsrat aus? Anleger werden auch einen Sitz kontrollieren wollen und sich davor schützen wollen, aus dem Verwaltungsrat entfernt zu werden.

All diese Entscheidungen erfordern Verhandlungen, Anwälte und schriftliche Unterschriften, und sie können dazu führen, dass der Prozess ab der mündlichen „Investitionszusage“ sechs Monate oder länger dauern kann. Da die meisten frühen Unternehmen keine sechs Monate Zeit haben, entscheiden sie sich oft für eine Wandelanleihe.

Was ist eine Wandelanleihe?

Eine Wandelanleihe ist ein Instrument, das das Bewertungsgespräch verzögert und es dem Unternehmen und dem Anleger ermöglicht, sich vernünftigerweise darauf zu einigen, die Investition viel schneller, mit weniger Verhandlungen und komplizierten und kostspieligen Rechtsverfahren abzuschließen.

Eine Wandelanleihe ist wie ein Darlehen, aber anstatt einen Vermögenswert wie ein Haus als Sicherheit zu verwenden, ist die Unternehmensaktie die Sicherheit bei einer Bewertung für das Unternehmen, über die in Zukunft entschieden wird. Das bedeutet natürlich, dass der Anleger auch an das Unternehmen glauben muss, um zu investieren, denn es ist die Absicht des Anlegers, seine Schuldverschreibung in Aktien umzuwandeln.

Wie ich bereits sagte, ist die Definition einer Unternehmensbewertung schwierig. Zu viele unsichere Variablen, zu wenig Daten... bei einer Wandelanleihe sagt der Anleger also: Ich gebe Ihnen das Geld, damit Sie jetzt wachsen können. In etwa einem Jahr sollten wir über die Daten verfügen, die eine preislich festgelegte, traditionelle Finanzierungsrunde stützen. Meine Investition wird dann umgerechnet. Dabei wird eine Formel verwendet, die auf der Bewertung und den Konditionen basiert, die das Unternehmen und die Anleger für eine solche zukünftige Preisrunde definieren.

Wandelanleihen enthalten einige Begriffe, die schwer zu verstehen sind. Wir werden sie daher anhand von Beispielen erläutern.

Szenario A der Wandelanleihe

A) Walter und Jesse nehmen das Geld von ihrem ersten Investor, Gus, auf einer Wandelanleihe entgegen. Mit dem Geld, das sie erwartungsgemäß wachsen, sieht ihr Geschäft sehr gesund und vielversprechend aus. Ein Jahr später gelingt es ihnen, einen neuen Investor, Madrigal, zu gewinnen, der bereit ist, 1.000.000$ in eine Preisrunde zu investieren, bei der das Unternehmen mit 5.000.000$ bewertet wird.

Wenn diese neue Investition getätigt wird, wird die Wandelanleihe ausgelöst. Um Gus dafür zu entschädigen, dass er schon früh an dieses Unternehmen geglaubt hat, haben Schuldverschreibungen einen Zinssatz, und ein Rabatt. Die Zinsen betragen normalerweise 5%-6% und der Rabatt beträgt 10-25%. Das ist ein Abschlag auf die vom neuen Investor festgelegte Bewertung.

Auch in diesem Fall hat Gus 1 Jahr vor Madrigals Runde investiert, sodass er etwa 25.000$ an Zinsen verdient hat. Wenn der Tag kommt, rechnet Gus 525.000$ zu 4.000.000$ um, anstatt der Bewertung von 5 Mio. $, die Madrigal erhalten hat (das ist der Rabatt von 20%).

Madrigal investiert dann ihre 1.000.000$ in die Bewertung von 5.000.000 Millionen $.

Wandelanleihe — Szenario B

B) Schauen wir uns ein anderes Szenario an, in dem das Unternehmen enorm schnell wächst. In ein paar Jahren findet Slidebean einen neuen Investor, der das Unternehmen auf 50.000.000$ schätzt.

Selbst mit dem Rabatt von 20% liegt die Bewertung von Gus zum Umtausch bei 40.000.000$, sodass seine ursprüngliche Investition von 500.000$ weniger als 1,5% des Unternehmens ausmachen würde. Der von Gus eingegangene Kompromiss zwischen Risiko und Vorteil wurde durch diese Investition in Slidebean nicht fair kompensiert.

Aus diesem Grund haben Notizen eine Bewertung Mütze. Eine Obergrenze ist die maximale Bewertung, zu der die Schuldverschreibung umgerechnet wird.

Nehmen wir an, die Obergrenze lag in diesem Fall bei 7 Mio. $. Was also passieren würde, ist, dass die neuen Investoren zwar in das Unternehmen investieren und es mit 50.000.000$ bewerten, Gus aber seine Banknote an der Cap einlöst, was zu einer ~6-fachen Rendite von Gus' Investition auf Papier führt. Gar nicht schlecht...

Derselbe Mechanismus würde übrigens bei einer Übernahme des Unternehmens gelten. Die Wandelanleihen würden ihre Umwandlung auslösen, um am Verkauf des Unternehmens teilzunehmen.

Szenario C der Wandelanleihe

C) Schauen wir uns ein drittes Szenario an, das weniger häufig diskutiert wird: Was ist, wenn das Unternehmen nicht wächst? Wenn das Unternehmen in Zukunft keine weitere Finanzierungsrunde aufnehmen kann, weil es nicht erfolgreich war und daher keine neuen Investoren gewinnen konnte, dann können die Inhaber der Wandelanleihe in diesem Fall am Fälligkeitstag ihre Schuldverschreibungen und Zinsen zum Bewertung Mütze oder fordern Sie eine Rückzahlung an.

Jetzt werden Anleger wahrscheinlich nur dann eine Rückzahlung einer Wandelanleihe beantragen, wenn sich das Unternehmen dies leisten kann. Und vielleicht glauben sie, dass die Umtausch zur Kapitalisierung eine zu teure Bewertung für das Unternehmen zu diesem Zeitpunkt ist.

Wenn das Unternehmen es sich nicht leisten kann und die Investoren die Schuldverschreibungen ausführen, muss das Startup wahrscheinlich Insolvenz anmelden. Sie werden auch ihr gesamtes (oder den größten Teil) ihres Geldes verlieren, da das Unternehmen nicht über das Vermögen verfügt, um die Schuldverschreibungen zu bezahlen.

Wenn wir dasselbe Beispiel für 500.000$ verwenden, konnten Walter und Jesse vielleicht kein passendes Produkt für den Markt finden, aber sie erzielen immer noch, sagen wir, 500.000 $/Jahr an Umsatz. In diesen Fällen vereinbaren das Unternehmen und die Anleger der Wandelanleihe einen der folgenden Punkte:

i) das Fälligkeitsdatum der Schuldverschreibungen verlängern und weiterhin Zinsen anhäufen. Dies gibt dem Startup Zeit und die Chance, das Wachstum zu beschleunigen und eine neue Finanzierungsrunde zu gewinnen, oder

ii) einen Rückzahlungsplan festlegen, in dem das Unternehmen die Schuldverschreibungen über einen vordefinierten Zeitraum und in mehreren Raten zahlt, anstatt sie am Fälligkeitstag auf einmal zurückzuzahlen.

Die Zusammenfassung einer Wandelanleihe ist also eine Investition mit Zinssatz, Obergrenze und Abschlag. Die Notiz wird ausgelöst oder ausgeführt,

- Idealerweise in einer neuen Finanzierungsrunde.

- Ideal auch, wenn das Unternehmen übernommen wird.

- Andernfalls zu einem vordefinierten Stichtag oder Fälligkeitsdatum, oft 18 oder 24 Monate nach der ursprünglichen Investition. Zu diesem Zeitpunkt können Anleger eine Verlängerung der Schuldverschreibung aushandeln, sie können sie zum Cap umwandeln oder sie können erneut eine Rückzahlung beantragen, sofern sich das Unternehmen diese leisten kann.

SAFE gegen konvertierbare Schuldverschreibung

Jetzt haben YCombinator und 500 Startups beide Dokumente entworfen, die von Wandelanleihen inspiriert sind, aber noch einfacher auszuführen sind (das heißt, noch schneller, um das Geld von den Anlegern zu bekommen). Und kostenlos.

KISS-A (Keep it simple security) und SAFE (Simple Agreement for Future Equity) sind vereinfachte Vorlagen für Wandelanleihen, mit denen Sie Geld sammeln und Anwaltskosten vermeiden können. Beide funktionieren wie eine Wandelanleihe, reduzieren aber einen Großteil der Formalitäten.

Die Terminologie ist dieselbe, die wir bereits besprochen haben, sodass Sie inzwischen kein Problem damit haben sollten, zu verstehen, was diese bedeuten. VONSie können es auf unserer Slidebean-Seite herunterladen., und in der Wissensdatenbank finden Sie weitere Informationen zum Ausfüllen.