Wir haben vor ein paar Wochen ein Video gemacht wie Eigenkapital bei Startups funktioniert, aber eine Frage, die immer wieder auftauchte, betraf Gewinne: Wie verteilt man Gewinne?

Das ist eine faire Frage. Die Business School 101 wird Ihnen beibringen, dass ein Unternehmen Gewinne braucht, um erfolgreich zu sein! Und Business 101 hat Recht, aber das gilt nicht gerade für Startups.

Als Facebook 2013 Instagram kaufte, zahlten sie 1 Milliarde US-Dollar für die Plattform. Zu diesem Zeitpunkt hatte Instagram noch keinen einzigen Dollar an Einnahmen generiert - es waren alles Ausgaben - und doch gingen die Gründer, Investoren und hoffentlich auch Mitarbeiter von Instagram mit großen Gehaltsschecks von diesem Ausgang aus nach Hause.

Warum so verrückte Zahlen für eine Plattform, die keinen Umsatz generierte? Seit der Übernahme hat Instagram Milliarden von Dollar an Einnahmen für Facebook generiert, und seit Facebook aufgehört hat, cool zu sein, könnte man argumentieren, dass Instagram alles ist, was sie haben, um ein junges Publikum anzulocken.

Also hat Instagram irgendwann einen Gewinn gemacht. Abgesehen davon, dass die ursprünglichen Investoren von Instagram nie einen der Gewinne von Instagram erzielt haben. Sie wollten nicht und sie hatten es auch nie vor. Aber warum?

In diesem Artikel möchte ich erklären, wie das Gewinnmodell funktioniert, einige Szenarien verschiedener Unternehmen durchgehen und klarstellen, warum, für Risikokapitalinvestoren, Gewinne sind einfach langweilig.

Wie funktionieren Gewinne für ein traditionelles Unternehmen?

Lassen Sie uns als Beispiel ein sehr traditionelles, aber sehr verbreitetes Geschäft verwenden: eine Marketingagentur.

Dieses Unternehmen wird wahrscheinlich zwei Hauptabteilungen haben:

- Wachstum: Was Vertrieb, Marketing und Geschäftsentwicklung bedeutet

- Kosten: Das heißt die Leute, die für die Arbeit verantwortlich sind, Designer und Vermarkter. In einem Finanzmodell sind dies die Ausgaben, die mit Ihrem Umsatz skalieren und als Kosten der verkauften Waren eingestuft werden.

Wenn das Unternehmen mehr Kunden hat, erzielt es mehr Umsatz, aber auch die Kosten steigen proportional. Mehr Kunden bedeuten mehr Verstand, um diesen Kunden Arbeit zu bieten. Es fallen auch andere Kosten an, z. B. für Verwaltung und Personalwesen, und diese müssen ebenfalls mehr oder weniger proportional zum Personal skaliert werden. Wenn Ihr Unternehmen wächst, wächst also auch die Anzahl der Mitarbeiter.

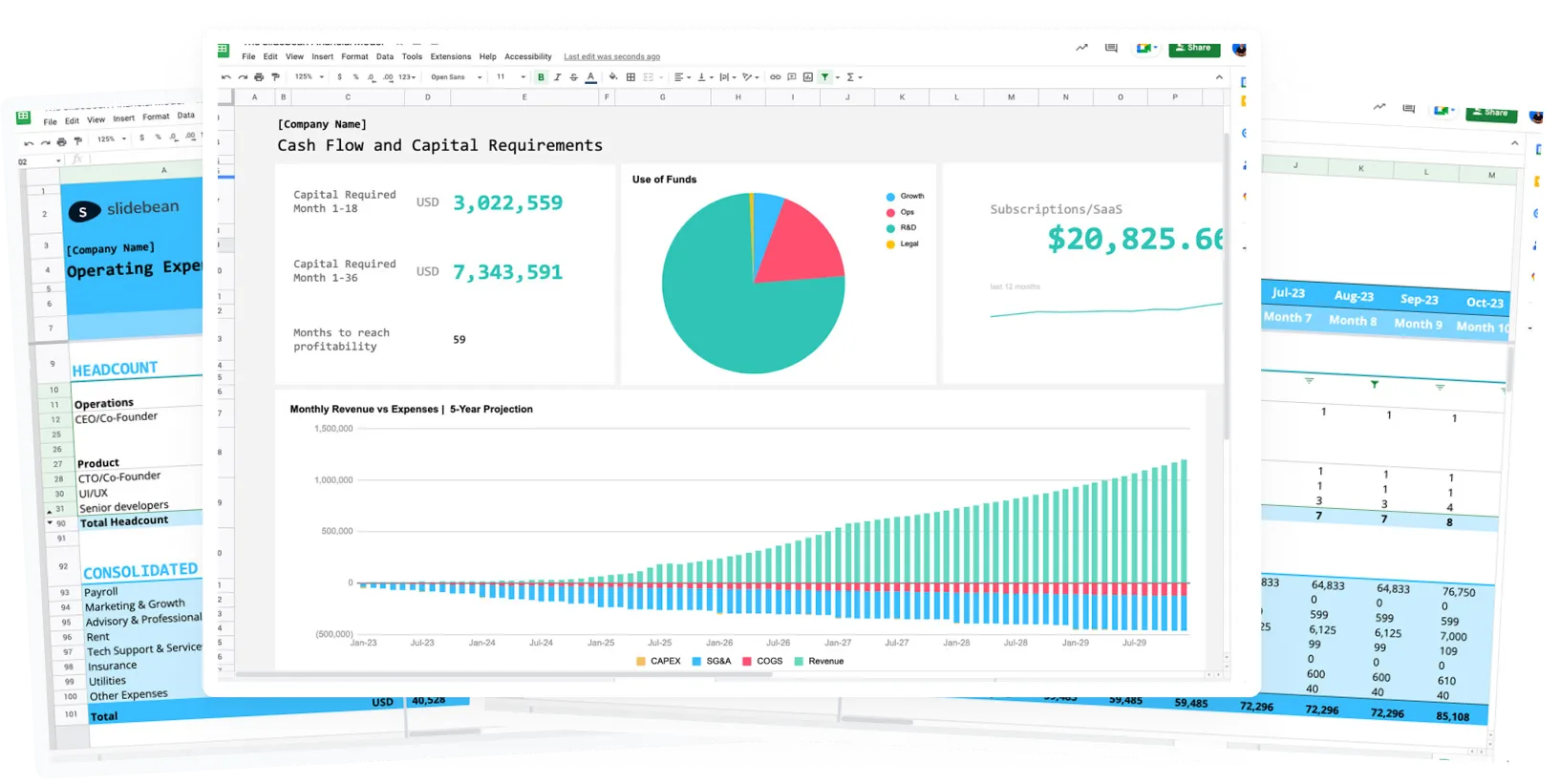

Sagen wir, dass du dieses Unternehmen skalieren eine Organisation mit 50 Mitarbeitern und einem Jahresumsatz von etwa 10 Mio. USD zu sein. Während die Bruttomarge der Dienstleistungen beispielsweise bei 40% liegen kann, liegt die Nettomarge (nach Berücksichtigung aller Gemeinkosten) in der Regel bei etwa 5-7%. Wenn dieses Unternehmen also 10 Mio. $ verdient hat, nachdem es das gesamte Personal und alle Kosten bezahlt hat, hat es am Ende ein EBITDA von rund 750.000$ (Gewinn vor Zinsen, Steuern und Abschreibungen). Das Unternehmen muss dann Steuern auf dieses Geld zahlen. In den USA sind das Bundesstaaten und Bundesstaaten. Runden wir das auf 25% auf, sodass das Unternehmen am Ende einen reinen Gewinn von 562.500 USD erzielt.

Jetzt kann das Unternehmen das an die Aktionäre zahlen; das ist in der Regel eine Entscheidung des Vorstands. Der Vorstand ist sich also einig, dass er 162.000$ auf Konten als Polster für den Fall, dass es zu einer Rezession oder einer globalen Pandemie kommt, behalten wird, also 400.000$ an die Aktionäre auszahlen wird.

Stellen wir uns vor, dieses Unternehmen wurde von 3 Mitbegründern mit gleicher Aktienverteilung gegründet, sodass jeder von ihnen für das Jahr etwa 133.000 USD erhält. Richtig? Nee, ah!

Noch nicht. Du hast die Steuern vergessen. Was, nochmal? Ja, schon wieder. Das ist die Doppelbesteuerung von Dividenden, die in vielen Ländern gilt. Unter der Annahme, dass diese Typen ledig sind und bereits rund 150.000$ an Gehältern aus dem Unternehmen oder aus anderen Einkünften verdienen, verdienen sie jetzt zusätzliche 133.000$ im Jahr, was sie effektiv von einem Grenzsteuersatz von 24% auf volle 35% erhöht.

Es ist noch schlimmer, wenn Sie kein US-Steuerzahler sind. In diesen Fällen werden Sie mit fiesen, pauschalen 30% auf Dividenden besteuert, aber wenn man davon ausgeht, dass diese Leute in Brooklyn leben, ist das zusätzliche Einkommen, das sie zum Mitnehmen erzielen, nach den zusätzlichen Steuern auf 74.247$ gesunken. Aber das sind die Gründer — in diesem Artikel sprechen wir über Investoren.

Warum sind Gewinne für ein Startup nicht notwendig?

Stellen wir uns vor, dieses Unternehmen hat etwas Geld gesammelt, um loszulegen. Ein Investor kam hinzu und investierte 500.000$, um das Unternehmen zu gründen. Dafür erhielten sie 15% des Unternehmens.

Wenn Sie sehen möchten, wie diese Mathematik funktioniert, schauen Sie sich unser Video an Cap-Tabellen.

Jetzt wird dieser Investor mit dieser Dividendenausschüttung von 400.000 USD 60.000 verdienen (15%, was seinem Eigentumsanteil vor Steuern entspricht). Unter der Annahme, dass das Unternehmen weiterhin auf die gleiche Weise operiert, wird es Jahre, vielleicht sogar Jahrzehnte dauern, bis sie das 1-fache ihrer ursprünglichen Investition in Höhe von 500.000 USD wieder hereingezahlt haben.

Das ist einfach zu langsam. Sie werden jahrelang keine Liquidität (Zugang zu diesem Geld) haben, da sie das Geld nicht wirklich herausholen können. Es ist auch riskant; das Unternehmen könnte scheitern, wie es viele Startups tun. Sie sind auch darauf angewiesen, was der Vorstand entscheidet. Bei einem Anteil von 15% haben sie wahrscheinlich nur eine von 3 Stimmen oder eine von 5 Stimmen, was nicht genug ist, um Dividenden zu garantieren. Der Vorstand möchte vielleicht alle Dividenden im Unternehmen behalten, um wieder in Wachstum zu investieren — was keine schlechte Idee ist.

Das ist also kein aufregendes Szenario. Aus diesem Grund können „traditionelle“ Unternehmen mit so geringen Margen nicht auf die gleiche Weise Geld beschaffen wie Startups. Das ist nicht das Risikokapitalgeschäft.

Es gibt Anleger, die ein traditionelleres Geschäft finanzieren, aber die Schecks sind in der Regel geringer und die benötigte Eigenkapitalbeteiligung wird viel größer sein. Zum Beispiel kann ein Restaurant einen Finanzgründer oder Geschäftsführer haben, der das Kapital einbringt, und den Koch oder den Betreiber, der das Geschäft leitet — und sie gehen 50/50. Das Risiko ist immer noch da, aber der ROI kommt früher, weil er die Hälfte des Gewinns ausmacht.

Wie überleben Startups Millionen-Dollar-Runden ohne Gewinn?

Warum kommen Tech-Startups also mit Millionen-Dollar-Runden und kleinen Aktienanteilen davon?

Die Entnahme von Gewinnen aus einem Unternehmen ist nicht das einzige Ergebnis für ein Unternehmen. Abgesehen vom Tod, was durchaus möglich ist, kann ein Unternehmen entweder übernommen oder an einen Börsengang gehen. Beides ist sehr aufregend, weil der Zahltag schnell kommt. Risikokapitalgeber erwarten eine Übernahme in 7 oder 9 Jahren, weil sie sich dann auszahlen lassen, den Gewinn mitnehmen und das Geld für ihre nächste Investition verwenden können.

Ich habe immer noch gelegentlich Gründer, die nicht daran denken, ihr Unternehmen zu verkaufen. Sie wollen es leiten und es ihren Kindern überlassen. Das ist süß und völlig in Ordnung - aber es macht es für Risikokapitalinvestoren unvereinbar. Es ist ein anderes Spiel; es ist ein anderes Geschäft — nicht das Spiel mit Risikokapital und schnell skalierenden Startups.

Exits sind also cool, weil Anleger nicht warten müssen, um die Gewinne zu kassieren; sie kassieren den Preis pro Aktie, den der Käufer zahlt, und das bedeutet ein ganz anderes Spiel.

Bei vielen Akquisitionen spielen Gewinne keine Rolle.

Was sind die verschiedenen Akquisitionsszenarien für Tech-Startups?

Lassen Sie mich Ihnen einige Beispiele für gängige Akquisitionsszenarien für ein Tech-Startup geben.

Acqui-hire

Das am leichtesten zu verstehende Beispiel ist der Acqui-Hire. Dies ist ein Begriff für Startups, der sich aus Akquisition und Einstellung von Mitarbeitern zusammensetzt. Wenn ein Unternehmen ein Startup aufkauft, nicht so sehr wegen seines Produkts, definitiv nicht wegen seines Umsatzes, sondern wegen seiner Talent.

Das erste Beispiel, das mir in den Sinn kommt, ist ein Unternehmen namens Fly Labs, das von ein paar guten Freunden gegründet wurde. Sie haben diese wirklich coole, einfache Videobearbeitungsplattform entwickelt. Sie hatten einige Erfolge im App Store erzielt und rund 1,5 Millionen $ gesammelt, aber es war klar, dass sie viel mehr Kapital benötigen würden, um die Marktdominanz zu erreichen.

Es ist unklar, welche Informationen ich weiß, die nicht öffentlich sind, aber ich kann wahrscheinlich verraten, dass sie nicht rentabel waren.

Verschiedene Unternehmen haben sich an sie gewandt, um sie zu kaufen: hauptsächlich, weil ihre Technologie für sie nützlich war, aber hauptsächlich, weil das Team, das diese leistungsstarke App entwickelt hat, für dieses Unternehmen wirklich nützlich sein würde. Google kaufte sie schließlich für einen unbekannten Betrag auf, um ihrem Google Photos-Team beizutreten.

Wenn Sie unbekannte Akquisitionsbeträge haben, liegt das in der Regel daran, dass es sich bei der Zahl nicht um eine „prahlerische“ Zahl handelt. Das Angebot, das ein Unternehmen wie Google machen wird, muss natürlich ausreichen, damit die Anleger es annehmen (das bedeutet, dass sie alles, was sie investiert haben, zumindest zurückerhalten müssen) und dass die Gründer und der Rest des Teams motiviert sind, ein paar Jahre bei Google zu arbeiten.

In der Regel gibt es eine Kombination aus Bargeld (damit die Anleger glücklich gehen können) und unverbindlichem Aktien- oder Zeitbonus für das Team — so dass sie wiederum ein paar Jahre beim Käufer bleiben.

Ein Richtwert, von dem Sie manchmal hören werden, sind 1 Million $ pro Ingenieur, was verrückt klingen mag. Es ist nicht so, dass jeder Ingenieur 1 Million $ erhält; es geht darum, dass das Unternehmen danach bewertet wird, wie viele Ingenieure es dem Käufer zur Verfügung stellt.

Warum? Nun, weil Ingenieure teuer, schwer zu finden und schwer zu rekrutieren sind. Wenn Sie ein Team finden, das bereits eine enge Beziehung hat und über nachgewiesenes Fachwissen für eine bestimmte Herausforderung verfügt, und das können Sie mitbringen ganze Team, um diese Technologie in Ihrem Stack zu implementieren. Dadurch werden effektiv viele Kosten und Risiken vermieden, die mit dem Aufbau dieses Teams durch die Einstellung von Fremden verbunden sind.

Anleger verdienen mit Akquisitionen und Neueinstellungen nicht viel Geld; sie erhalten in der Regel das 1-fache bis vielleicht das 1,5-fache ihrer ursprünglichen Investition. Akquisitionen sind cool, aber meistens sind sie eine sanfte Landung.

Kunden/Publikum

Andere Akquisitionen können strategischer sein, wie zum Beispiel die Übernahme von The Hustle durch Hubspot oder die Übernahme von MorningBrew durch Business Insider.

Diese Akquisitionen dienen dazu, ein Publikum auszukaufen.

Hubspot gab bekannt, dass Hustle zum Zeitpunkt des Kaufs etwa 1,5 Millionen Leser pro Monat hatte, und sie gaben an, dass ihnen dies am wichtigsten war: der Zugang zu einem neuen Publikum, um ihr Content-Marketing-Spiel weiter auszubauen.

Wir kennen den Kaufpreis nicht, aber das Internet scheint zuzustimmen, dass er zwischen 25 und 30 Millionen US-Dollar lag.

Und aus diesen Informationen können wir einige Dinge ableiten. Zum Beispiel können wir etwas rechnen und schätzen, dass sie etwa 20$ pro aktivem Leser bezahlt haben. The Hustle hatte nur etwa 1,3 Mio. $ an Kapital aufgebracht. Gehen wir also davon aus, dass die Anleger in dieser Runde am Ende 15% des Unternehmens hielten, ist das für sie etwa eine zweifache Auszahlung.

Morning Brew schnitt noch besser ab und wurde von Business Insider für 75 Millionen US-Dollar übernommen. Zum Zeitpunkt des Kaufs hatten sie 2,5 Millionen Leser, 500.000 Abonnenten und 6 Millionen Downloads in ihrem Profil.

Bei beiden handelt es sich also um Medienunternehmen, die nicht aufgrund ihres Umsatzes, sondern aufgrund ihres engagierten Publikums übernommen wurden.

Das Publikum ist sehr wertvoll. Für den Käufer bedeutet das, mehr Personen/mehr Leser/mehr Publikum zu erreichen — um sie auf die gleiche Weise zu monetarisieren, wie sie es bereits tun. Sie kaufen auch Wettbewerber auf und nehmen Risiken aus dem Weg. und sie bringen neue, intelligente Köpfe in ihre Organisation.

Wenn wir diese Akquisitionen mit der Übernahme der 25 Millionen Instagram-Nutzer durch Facebook für 1 Milliarde $ vergleichen wollen, sind es etwa 40$ pro Nutzer, aber in diesem Fall geht es nicht um die Nutzer oder den Umsatz — es geht um die strategische Bedeutung von Instagram für Facebook: jüngere Nutzer, frische Ideen und sogar darum, zu vermeiden, dass andere Konkurrenten sie auskaufen.

Das letzte Beispiel, das ich heute vorstellen werde, ist ein Unternehmen namens Quip, das von Salesforce für geschätzte 750 Millionen US-Dollar übernommen wurde.

Übernahme von Quip

Quip war eine einfache, gut gestaltete Office-Suite: eine Textverarbeitung und eine Tabellenkalkulationsplattform. Nicht annähernd so leistungsstark wie ihre Microsoft-Pendants, aber einfach und intuitiv. Sie hatten Umsatz und Nutzer, als das Unternehmen übernommen wurde, sodass der Preis von 750 Millionen $ vielleicht ein Multiplikator ihrer jährlichen Nutzungsrate gewesen wäre, aber das hatte mehr mit dem Endziel von Salesforce zu tun, dieses Betriebssystem für den Vertrieb zu entwickeln.

Zum Zeitpunkt des Kaufs hatte das Unternehmen laut Crunchbase in zwei Finanzierungsrunden 45 Millionen $ gesammelt: einer Serie A und einer Serie B. Unter der Annahme, dass beide Runden zusammen etwa 30% des Unternehmens ausmachten, gingen diese Investoren in nur 4 Jahren mit 225 Millionen $ oder einem 5-fachen Multiplikator ihrer Investition nach Hause!!

Das ist Risikokapital-ROI. Keine Prozentsätze, sondern Multiplikatoren.

Dies wird noch größer, wenn das Unternehmen nicht übernommen wird, sondern stattdessen Börsengänge: Wenn das Unternehmen an der Börse notiert ist, wird der Wert der Aktie vom Markt bestimmt, und manchmal bewerten diese Märkte Unternehmen weit über ihren Umsatz, nur aufgrund ihres Potenzials, die Welt zu verändern.

Ob das real ist oder nicht, spielt für die ursprünglichen Investoren keine Rolle. Als Aktiengesellschaft können sie sich Geld auszahlen lassen, und sie werden das 10-fache, 50-fache oder 100-fache ihrer ursprünglichen Schecks ausgegeben haben - insbesondere, wenn sie früh eingezahlt haben.

All das ist natürlich extrem, extrem riskant. Die meisten Startups werden scheitern. Wenn sie keine Gewinne erzielen, sind sie darauf angewiesen, dass mehr Investoren darauf setzen, dass sie ihre Vision weiter ausbauen. Die kalte, harte Wahrheit ist, dass die einen 100-fachen Einhörner für die verbleibenden 90% der gescheiterten Unternehmen bezahlen werden.

Ein bisschen Glück

Ein Startup-Gewinn ist für uns Gründer lebensverändernd, und für einen glücklichen (oder klugen) Investor in der Frühphase kann er das auch.

EIN Startvorgang beenden ermöglicht es auch jedem, das Gelernte auf sein neues Unternehmen anzuwenden, mit besseren Chancen, dasselbe erneut zu erreichen - und in dieser Welt der Ausstiege sind Gewinne (noch) nicht Ihr Problem.

Ich brauche Investoren

Wir haben vor ein paar Wochen ein Video gemacht wie Eigenkapital bei Startups funktioniert, aber eine Frage, die immer wieder auftauchte, betraf Gewinne: Wie verteilt man Gewinne?

Das ist eine faire Frage. Die Business School 101 wird Ihnen beibringen, dass ein Unternehmen Gewinne braucht, um erfolgreich zu sein! Und Business 101 hat Recht, aber das gilt nicht gerade für Startups.

Als Facebook 2013 Instagram kaufte, zahlten sie 1 Milliarde US-Dollar für die Plattform. Zu diesem Zeitpunkt hatte Instagram noch keinen einzigen Dollar an Einnahmen generiert - es waren alles Ausgaben - und doch gingen die Gründer, Investoren und hoffentlich auch Mitarbeiter von Instagram mit großen Gehaltsschecks von diesem Ausgang aus nach Hause.

Warum so verrückte Zahlen für eine Plattform, die keinen Umsatz generierte? Seit der Übernahme hat Instagram Milliarden von Dollar an Einnahmen für Facebook generiert, und seit Facebook aufgehört hat, cool zu sein, könnte man argumentieren, dass Instagram alles ist, was sie haben, um ein junges Publikum anzulocken.

Also hat Instagram irgendwann einen Gewinn gemacht. Abgesehen davon, dass die ursprünglichen Investoren von Instagram nie einen der Gewinne von Instagram erzielt haben. Sie wollten nicht und sie hatten es auch nie vor. Aber warum?

In diesem Artikel möchte ich erklären, wie das Gewinnmodell funktioniert, einige Szenarien verschiedener Unternehmen durchgehen und klarstellen, warum, für Risikokapitalinvestoren, Gewinne sind einfach langweilig.

Wie funktionieren Gewinne für ein traditionelles Unternehmen?

Lassen Sie uns als Beispiel ein sehr traditionelles, aber sehr verbreitetes Geschäft verwenden: eine Marketingagentur.

Dieses Unternehmen wird wahrscheinlich zwei Hauptabteilungen haben:

- Wachstum: Was Vertrieb, Marketing und Geschäftsentwicklung bedeutet

- Kosten: Das heißt die Leute, die für die Arbeit verantwortlich sind, Designer und Vermarkter. In einem Finanzmodell sind dies die Ausgaben, die mit Ihrem Umsatz skalieren und als Kosten der verkauften Waren eingestuft werden.

Wenn das Unternehmen mehr Kunden hat, erzielt es mehr Umsatz, aber auch die Kosten steigen proportional. Mehr Kunden bedeuten mehr Verstand, um diesen Kunden Arbeit zu bieten. Es fallen auch andere Kosten an, z. B. für Verwaltung und Personalwesen, und diese müssen ebenfalls mehr oder weniger proportional zum Personal skaliert werden. Wenn Ihr Unternehmen wächst, wächst also auch die Anzahl der Mitarbeiter.

Sagen wir, dass du dieses Unternehmen skalieren eine Organisation mit 50 Mitarbeitern und einem Jahresumsatz von etwa 10 Mio. USD zu sein. Während die Bruttomarge der Dienstleistungen beispielsweise bei 40% liegen kann, liegt die Nettomarge (nach Berücksichtigung aller Gemeinkosten) in der Regel bei etwa 5-7%. Wenn dieses Unternehmen also 10 Mio. $ verdient hat, nachdem es das gesamte Personal und alle Kosten bezahlt hat, hat es am Ende ein EBITDA von rund 750.000$ (Gewinn vor Zinsen, Steuern und Abschreibungen). Das Unternehmen muss dann Steuern auf dieses Geld zahlen. In den USA sind das Bundesstaaten und Bundesstaaten. Runden wir das auf 25% auf, sodass das Unternehmen am Ende einen reinen Gewinn von 562.500 USD erzielt.

Jetzt kann das Unternehmen das an die Aktionäre zahlen; das ist in der Regel eine Entscheidung des Vorstands. Der Vorstand ist sich also einig, dass er 162.000$ auf Konten als Polster für den Fall, dass es zu einer Rezession oder einer globalen Pandemie kommt, behalten wird, also 400.000$ an die Aktionäre auszahlen wird.

Stellen wir uns vor, dieses Unternehmen wurde von 3 Mitbegründern mit gleicher Aktienverteilung gegründet, sodass jeder von ihnen für das Jahr etwa 133.000 USD erhält. Richtig? Nee, ah!

Noch nicht. Du hast die Steuern vergessen. Was, nochmal? Ja, schon wieder. Das ist die Doppelbesteuerung von Dividenden, die in vielen Ländern gilt. Unter der Annahme, dass diese Typen ledig sind und bereits rund 150.000$ an Gehältern aus dem Unternehmen oder aus anderen Einkünften verdienen, verdienen sie jetzt zusätzliche 133.000$ im Jahr, was sie effektiv von einem Grenzsteuersatz von 24% auf volle 35% erhöht.

Es ist noch schlimmer, wenn Sie kein US-Steuerzahler sind. In diesen Fällen werden Sie mit fiesen, pauschalen 30% auf Dividenden besteuert, aber wenn man davon ausgeht, dass diese Leute in Brooklyn leben, ist das zusätzliche Einkommen, das sie zum Mitnehmen erzielen, nach den zusätzlichen Steuern auf 74.247$ gesunken. Aber das sind die Gründer — in diesem Artikel sprechen wir über Investoren.

Warum sind Gewinne für ein Startup nicht notwendig?

Stellen wir uns vor, dieses Unternehmen hat etwas Geld gesammelt, um loszulegen. Ein Investor kam hinzu und investierte 500.000$, um das Unternehmen zu gründen. Dafür erhielten sie 15% des Unternehmens.

Wenn Sie sehen möchten, wie diese Mathematik funktioniert, schauen Sie sich unser Video an Cap-Tabellen.

Jetzt wird dieser Investor mit dieser Dividendenausschüttung von 400.000 USD 60.000 verdienen (15%, was seinem Eigentumsanteil vor Steuern entspricht). Unter der Annahme, dass das Unternehmen weiterhin auf die gleiche Weise operiert, wird es Jahre, vielleicht sogar Jahrzehnte dauern, bis sie das 1-fache ihrer ursprünglichen Investition in Höhe von 500.000 USD wieder hereingezahlt haben.

Das ist einfach zu langsam. Sie werden jahrelang keine Liquidität (Zugang zu diesem Geld) haben, da sie das Geld nicht wirklich herausholen können. Es ist auch riskant; das Unternehmen könnte scheitern, wie es viele Startups tun. Sie sind auch darauf angewiesen, was der Vorstand entscheidet. Bei einem Anteil von 15% haben sie wahrscheinlich nur eine von 3 Stimmen oder eine von 5 Stimmen, was nicht genug ist, um Dividenden zu garantieren. Der Vorstand möchte vielleicht alle Dividenden im Unternehmen behalten, um wieder in Wachstum zu investieren — was keine schlechte Idee ist.

Das ist also kein aufregendes Szenario. Aus diesem Grund können „traditionelle“ Unternehmen mit so geringen Margen nicht auf die gleiche Weise Geld beschaffen wie Startups. Das ist nicht das Risikokapitalgeschäft.

Es gibt Anleger, die ein traditionelleres Geschäft finanzieren, aber die Schecks sind in der Regel geringer und die benötigte Eigenkapitalbeteiligung wird viel größer sein. Zum Beispiel kann ein Restaurant einen Finanzgründer oder Geschäftsführer haben, der das Kapital einbringt, und den Koch oder den Betreiber, der das Geschäft leitet — und sie gehen 50/50. Das Risiko ist immer noch da, aber der ROI kommt früher, weil er die Hälfte des Gewinns ausmacht.

Wie überleben Startups Millionen-Dollar-Runden ohne Gewinn?

Warum kommen Tech-Startups also mit Millionen-Dollar-Runden und kleinen Aktienanteilen davon?

Die Entnahme von Gewinnen aus einem Unternehmen ist nicht das einzige Ergebnis für ein Unternehmen. Abgesehen vom Tod, was durchaus möglich ist, kann ein Unternehmen entweder übernommen oder an einen Börsengang gehen. Beides ist sehr aufregend, weil der Zahltag schnell kommt. Risikokapitalgeber erwarten eine Übernahme in 7 oder 9 Jahren, weil sie sich dann auszahlen lassen, den Gewinn mitnehmen und das Geld für ihre nächste Investition verwenden können.

Ich habe immer noch gelegentlich Gründer, die nicht daran denken, ihr Unternehmen zu verkaufen. Sie wollen es leiten und es ihren Kindern überlassen. Das ist süß und völlig in Ordnung - aber es macht es für Risikokapitalinvestoren unvereinbar. Es ist ein anderes Spiel; es ist ein anderes Geschäft — nicht das Spiel mit Risikokapital und schnell skalierenden Startups.

Exits sind also cool, weil Anleger nicht warten müssen, um die Gewinne zu kassieren; sie kassieren den Preis pro Aktie, den der Käufer zahlt, und das bedeutet ein ganz anderes Spiel.

Bei vielen Akquisitionen spielen Gewinne keine Rolle.

Was sind die verschiedenen Akquisitionsszenarien für Tech-Startups?

Lassen Sie mich Ihnen einige Beispiele für gängige Akquisitionsszenarien für ein Tech-Startup geben.

Acqui-hire

Das am leichtesten zu verstehende Beispiel ist der Acqui-Hire. Dies ist ein Begriff für Startups, der sich aus Akquisition und Einstellung von Mitarbeitern zusammensetzt. Wenn ein Unternehmen ein Startup aufkauft, nicht so sehr wegen seines Produkts, definitiv nicht wegen seines Umsatzes, sondern wegen seiner Talent.

Das erste Beispiel, das mir in den Sinn kommt, ist ein Unternehmen namens Fly Labs, das von ein paar guten Freunden gegründet wurde. Sie haben diese wirklich coole, einfache Videobearbeitungsplattform entwickelt. Sie hatten einige Erfolge im App Store erzielt und rund 1,5 Millionen $ gesammelt, aber es war klar, dass sie viel mehr Kapital benötigen würden, um die Marktdominanz zu erreichen.

Es ist unklar, welche Informationen ich weiß, die nicht öffentlich sind, aber ich kann wahrscheinlich verraten, dass sie nicht rentabel waren.

Verschiedene Unternehmen haben sich an sie gewandt, um sie zu kaufen: hauptsächlich, weil ihre Technologie für sie nützlich war, aber hauptsächlich, weil das Team, das diese leistungsstarke App entwickelt hat, für dieses Unternehmen wirklich nützlich sein würde. Google kaufte sie schließlich für einen unbekannten Betrag auf, um ihrem Google Photos-Team beizutreten.

Wenn Sie unbekannte Akquisitionsbeträge haben, liegt das in der Regel daran, dass es sich bei der Zahl nicht um eine „prahlerische“ Zahl handelt. Das Angebot, das ein Unternehmen wie Google machen wird, muss natürlich ausreichen, damit die Anleger es annehmen (das bedeutet, dass sie alles, was sie investiert haben, zumindest zurückerhalten müssen) und dass die Gründer und der Rest des Teams motiviert sind, ein paar Jahre bei Google zu arbeiten.

In der Regel gibt es eine Kombination aus Bargeld (damit die Anleger glücklich gehen können) und unverbindlichem Aktien- oder Zeitbonus für das Team — so dass sie wiederum ein paar Jahre beim Käufer bleiben.

Ein Richtwert, von dem Sie manchmal hören werden, sind 1 Million $ pro Ingenieur, was verrückt klingen mag. Es ist nicht so, dass jeder Ingenieur 1 Million $ erhält; es geht darum, dass das Unternehmen danach bewertet wird, wie viele Ingenieure es dem Käufer zur Verfügung stellt.

Warum? Nun, weil Ingenieure teuer, schwer zu finden und schwer zu rekrutieren sind. Wenn Sie ein Team finden, das bereits eine enge Beziehung hat und über nachgewiesenes Fachwissen für eine bestimmte Herausforderung verfügt, und das können Sie mitbringen ganze Team, um diese Technologie in Ihrem Stack zu implementieren. Dadurch werden effektiv viele Kosten und Risiken vermieden, die mit dem Aufbau dieses Teams durch die Einstellung von Fremden verbunden sind.

Anleger verdienen mit Akquisitionen und Neueinstellungen nicht viel Geld; sie erhalten in der Regel das 1-fache bis vielleicht das 1,5-fache ihrer ursprünglichen Investition. Akquisitionen sind cool, aber meistens sind sie eine sanfte Landung.

Kunden/Publikum

Andere Akquisitionen können strategischer sein, wie zum Beispiel die Übernahme von The Hustle durch Hubspot oder die Übernahme von MorningBrew durch Business Insider.

Diese Akquisitionen dienen dazu, ein Publikum auszukaufen.

Hubspot gab bekannt, dass Hustle zum Zeitpunkt des Kaufs etwa 1,5 Millionen Leser pro Monat hatte, und sie gaben an, dass ihnen dies am wichtigsten war: der Zugang zu einem neuen Publikum, um ihr Content-Marketing-Spiel weiter auszubauen.

Wir kennen den Kaufpreis nicht, aber das Internet scheint zuzustimmen, dass er zwischen 25 und 30 Millionen US-Dollar lag.

Und aus diesen Informationen können wir einige Dinge ableiten. Zum Beispiel können wir etwas rechnen und schätzen, dass sie etwa 20$ pro aktivem Leser bezahlt haben. The Hustle hatte nur etwa 1,3 Mio. $ an Kapital aufgebracht. Gehen wir also davon aus, dass die Anleger in dieser Runde am Ende 15% des Unternehmens hielten, ist das für sie etwa eine zweifache Auszahlung.

Morning Brew schnitt noch besser ab und wurde von Business Insider für 75 Millionen US-Dollar übernommen. Zum Zeitpunkt des Kaufs hatten sie 2,5 Millionen Leser, 500.000 Abonnenten und 6 Millionen Downloads in ihrem Profil.

Bei beiden handelt es sich also um Medienunternehmen, die nicht aufgrund ihres Umsatzes, sondern aufgrund ihres engagierten Publikums übernommen wurden.

Das Publikum ist sehr wertvoll. Für den Käufer bedeutet das, mehr Personen/mehr Leser/mehr Publikum zu erreichen — um sie auf die gleiche Weise zu monetarisieren, wie sie es bereits tun. Sie kaufen auch Wettbewerber auf und nehmen Risiken aus dem Weg. und sie bringen neue, intelligente Köpfe in ihre Organisation.

Wenn wir diese Akquisitionen mit der Übernahme der 25 Millionen Instagram-Nutzer durch Facebook für 1 Milliarde $ vergleichen wollen, sind es etwa 40$ pro Nutzer, aber in diesem Fall geht es nicht um die Nutzer oder den Umsatz — es geht um die strategische Bedeutung von Instagram für Facebook: jüngere Nutzer, frische Ideen und sogar darum, zu vermeiden, dass andere Konkurrenten sie auskaufen.

Das letzte Beispiel, das ich heute vorstellen werde, ist ein Unternehmen namens Quip, das von Salesforce für geschätzte 750 Millionen US-Dollar übernommen wurde.

Übernahme von Quip

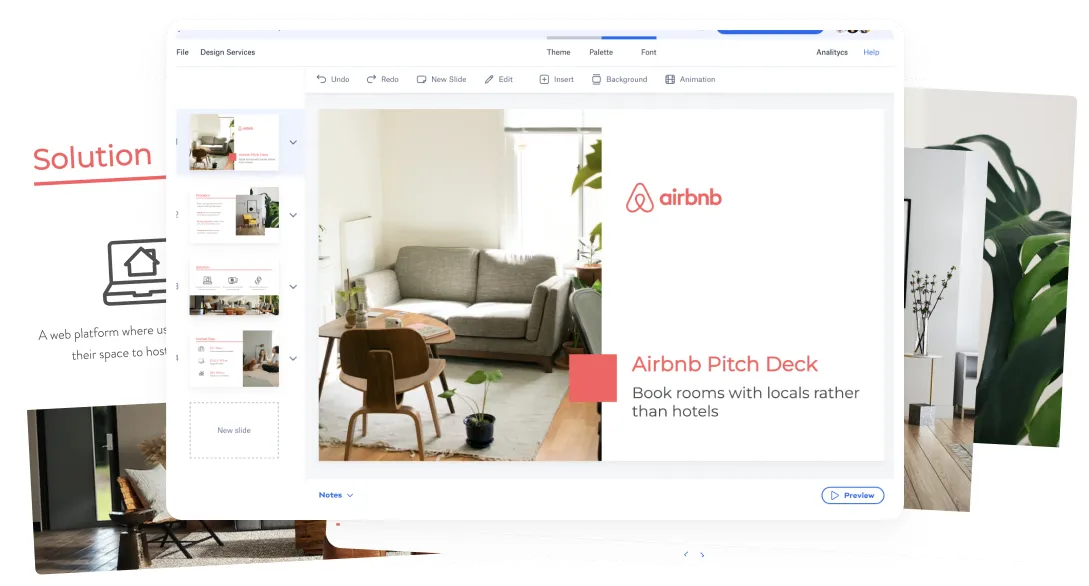

Quip war eine einfache, gut gestaltete Office-Suite: eine Textverarbeitung und eine Tabellenkalkulationsplattform. Nicht annähernd so leistungsstark wie ihre Microsoft-Pendants, aber einfach und intuitiv. Sie hatten Umsatz und Nutzer, als das Unternehmen übernommen wurde, sodass der Preis von 750 Millionen $ vielleicht ein Multiplikator ihrer jährlichen Nutzungsrate gewesen wäre, aber das hatte mehr mit dem Endziel von Salesforce zu tun, dieses Betriebssystem für den Vertrieb zu entwickeln.

Zum Zeitpunkt des Kaufs hatte das Unternehmen laut Crunchbase in zwei Finanzierungsrunden 45 Millionen $ gesammelt: einer Serie A und einer Serie B. Unter der Annahme, dass beide Runden zusammen etwa 30% des Unternehmens ausmachten, gingen diese Investoren in nur 4 Jahren mit 225 Millionen $ oder einem 5-fachen Multiplikator ihrer Investition nach Hause!!

Das ist Risikokapital-ROI. Keine Prozentsätze, sondern Multiplikatoren.

Dies wird noch größer, wenn das Unternehmen nicht übernommen wird, sondern stattdessen Börsengänge: Wenn das Unternehmen an der Börse notiert ist, wird der Wert der Aktie vom Markt bestimmt, und manchmal bewerten diese Märkte Unternehmen weit über ihren Umsatz, nur aufgrund ihres Potenzials, die Welt zu verändern.

Ob das real ist oder nicht, spielt für die ursprünglichen Investoren keine Rolle. Als Aktiengesellschaft können sie sich Geld auszahlen lassen, und sie werden das 10-fache, 50-fache oder 100-fache ihrer ursprünglichen Schecks ausgegeben haben - insbesondere, wenn sie früh eingezahlt haben.

All das ist natürlich extrem, extrem riskant. Die meisten Startups werden scheitern. Wenn sie keine Gewinne erzielen, sind sie darauf angewiesen, dass mehr Investoren darauf setzen, dass sie ihre Vision weiter ausbauen. Die kalte, harte Wahrheit ist, dass die einen 100-fachen Einhörner für die verbleibenden 90% der gescheiterten Unternehmen bezahlen werden.

Ein bisschen Glück

Ein Startup-Gewinn ist für uns Gründer lebensverändernd, und für einen glücklichen (oder klugen) Investor in der Frühphase kann er das auch.

EIN Startvorgang beenden ermöglicht es auch jedem, das Gelernte auf sein neues Unternehmen anzuwenden, mit besseren Chancen, dasselbe erneut zu erreichen - und in dieser Welt der Ausstiege sind Gewinne (noch) nicht Ihr Problem.